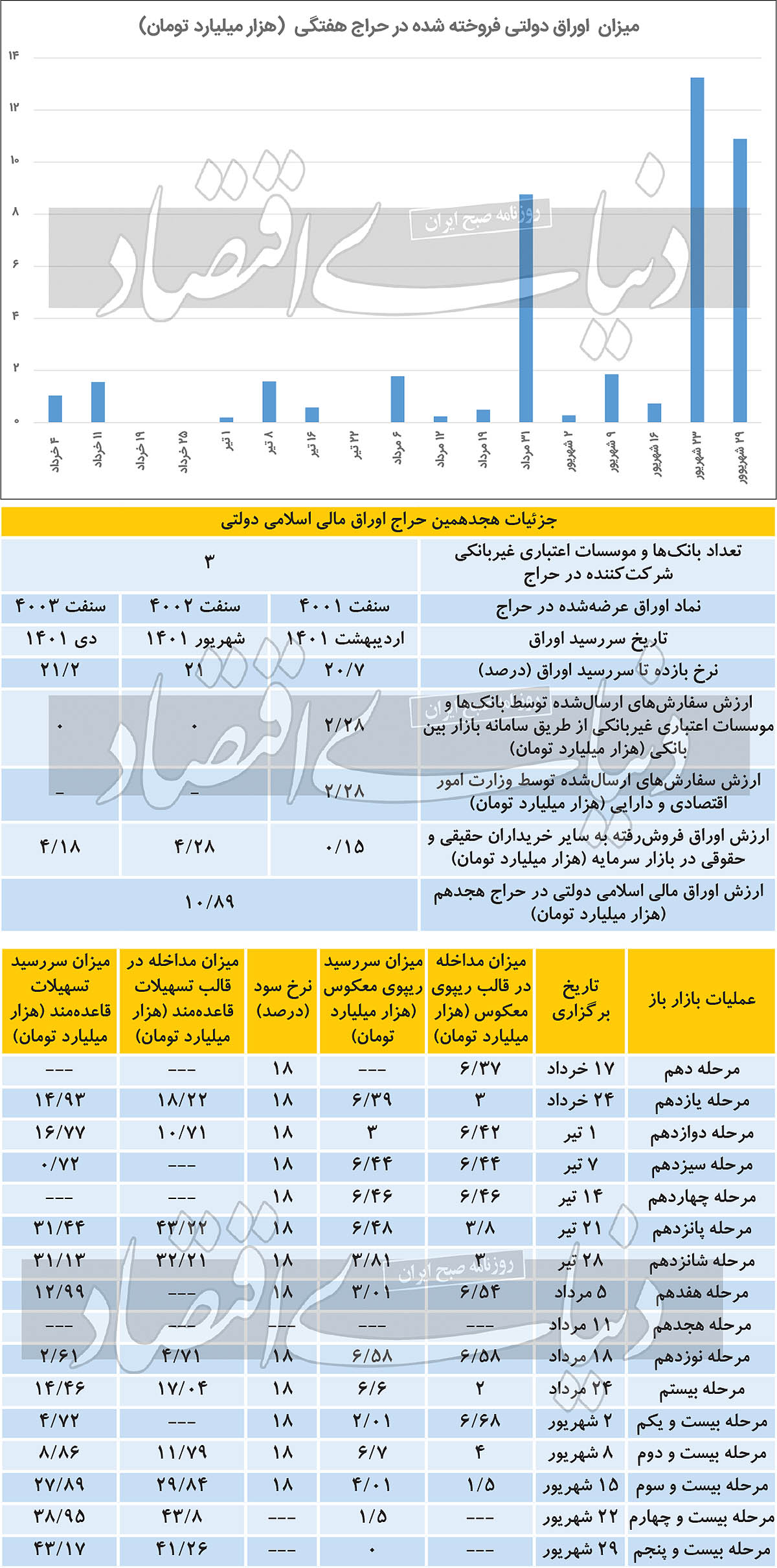

به گزارش ایراسین و به نقل از دنیای اقتصاد، آمارهای رسمی نشان میدهد در آخرین مرحله از فروش اوراق ۱۰هزار و ۸۹۰ میلیارد تومان فروخته شد. بنابراین در ۶ماه نخست سال دولت ۴۳هزار و ۲۴۵میلیارد تومان اوراق فروخته که معادل ۲۲درصد از هدف تعیین شده است. همچنین روند نزولی نرخ بازده اوراق در بازار ثانویه از تعدیل انتظارات تورمی و فرصت طلایی برای تامین مالی غیرتورمی حکایت دارد.

احسان مرادی: آمارهای رسمی نشان میدهد در آخرین مرحله از فروش اوراق به میزان ۱۰هزار و ۸۹۰میلیارد تومان تامین مالی شد که معادل ۲هزار و ۲۸۰میلیارد تومان آن از طریق بانکها و موسسات اعتباری غیربانکی و به میزان ۸هزار و ۶۱۰میلیارد تومان از طریق بازار سرمایه صورت گرفته بود. مورد دوم اینکه این نخستینباری است که فروش اوراق سلف نفتی از طریق مکانیزم حراج صورت گرفته است. احتمالا اگر هم سابقا این تجربه در بورس انرژی وجود داشت، اما در آمار حراج هفتگی گزارش نمیشد.

مورد سوم اینکه تا پیش از این مرحله، دولت در مجموع معادل ۳۲هزار و ۳۵۵میلیارد تومان در قالب حراج اوراق تامین مالی کرده بود. بنابراین میتوان گفت در ۶ماه نخست سال دولت به میزان ۴۳هزار و ۲۴۵میلیارد تومان اوراق فروخته است. به عبارت دیگر دولت در نیمه نخست سال توانسته به ۲۲درصد از هدف سالانه تعیینشده خود که ۲۰۰هزار میلیارد تومان است، برسد.

مورد دیگر اینکه بررسی روند نرخ بازده اوراق در بازار ثانویه از همگرایی این نرخها در پنج ماه اخیر حکایت دارد. این موضوع نشان از تعدیل نسبی انتظارت تورمی در شرایط کنونی دارد. از اینرو با توجه به کاهش انتظارات محقق شده و رسیدن نرخ سود اوراق ثانویه (نرخ سود تعادلی) در حدود ۲۰درصد به نظر میرسد که از اوراق ۲۱درصدی در بازار حراج استقبال شود. بنابراین میتوان گفت که شرایط کنونی، فرصت طلایی برای دولت فراهم آورده است که از طریق اوراق بتواند تامین مالی غیرتورمی خود را انجام دهد.

در نهایت اینکه به نظر میرسد که دولت جدید گزینه غیرتورمی حراج اوراق را برای پوشش کسری بودجه خود فعال کرده است؛ بهنحویکه در دوهفته گذشته دولت توانسته به میزان ۲۴هزار میلیارد تومان از طریق حراج اوراق تامین مالی کند که نشان از عملکرد خوب دولت دارد. این در حالی است که دولت قبل سقف میزان برداشت از تنخواه بانک مرکزی را پر کرده است و دیگر امکان استقراض از این محل برای تامین مالی وجود ندارد. کارشناسان اقتصادی بر این باورند که اگر دولت بتواند با همین روند ادامه دهد، احتمالا به استقراض از بانک مرکزی نیازی نداشته باشد.

جزئیات حراج هجدهم

جدیدترین گزارش بانک مرکزی از نتیجه حراج اوراق دولتی در سال ۱۴۰۰ منتشر شد. حراج مذکور هجدهمین مرحله از حراج اوراق مالی اسلامی دولتی در سال جاری و پنجاهونهمین حراج از زمان راهاندازی این سیاست در سال گذشته بود. بنا بر گزارشهای رسمی در مرحله مذکور که در تاریخ ۳۰ شهریور ماه صورت گرفت؛ ۳ بانک و موسسه اعتباری غیر بانکی در حراج هفته مذکور شرکت کردند.

اوراق عرضهشده در این حراج با اوراقهای فروختهشده در مراحل قبلی فرق داشت و دیگر از نوع اراد نبود، بلکه اوراق مبتنی بر قرارداد سلف موازی استاندارد نفتخام سبک داخلی بود که توسط وزارت امور اقتصادی و دارایی و به نمایندگی از دولت ایران عرضه شده بود.

قرارداد سلف نفت، قراردادی است که بر اساس آن شرکت ملی نفت ایران (یا شرکتهای تابعه)، مقدار معینی نفتخام را بر اساس مشخصات قرارداد سلف، در برابر بهای نقد، به فروش میرساند تا در سررسید مشخص (دوره تحویل) به خریدار تحویل دهد. گواهی سلف نفت، سندی مشتمل بر مجموع دارایی خریدار از قراردادهای سلف است. این گواهی در طول دوره معاملاتی مبنای انجام معاملات و پس از پایان آن دوره، مبنای تسویه نقدی یا تحویل فیزیکی قرارداد سلف خواهد بود. در این حراج سه اوراق «سنفت ۴۰۰۱»، «سنفت ۴۰۰۲» و «سنفت ۴۰۰۳» عرضه شد.

تاریخ سررسید اوراق «سنفت ۴۰۰۱» اردیبهشت سال ۱۴۰۱ و نرخ بازده تا سررسید آن معادل ۷/ ۲۰درصد است. تاریخ سررسید اوراق «سنفت ۴۰۰۲» شهریور ماه سال ۱۴۰۱ و نرخ بازده تا سررسید آن نیز معادل ۲۱درصد است. در نهایت اینکه تاریخ سررسید اوراق «سنفت ۴۰۰۳» دی ماه ۱۴۰۱ و نرخ بازده آن برابر ۲/ ۲۱درصد است. سفارشهای ارسالشده توسط بانکها و موسسات اعتباری غیر بانکی از طریق سامانه بازار بین بانکی تنها برای اوراق «سنفت ۴۰۰۱» ارسال شد. ارزش این سفارشها معادل ۲هزار و ۲۸۰میلیارد تومان بود که وزارت امور اقتصادی و دارایی با تمام این سفارشها موافقت کرد.

افزون بر این در تاریخ مذکور به میزان ۱۵۰میلیارد تومان اوراق «سنفت ۴۰۰۱»، معادل ۴هزار و ۲۸۰میلیارد تومان اوراق «سنفت ۴۰۰۲» و نیز به میزان ۴هزار و ۱۸۰میلیارد تومان اوراق «سنفت ۴۰۰۳» در بازار سرمایه به سایر اشخاص حقوقی و حقوقی در بازار سرمایه فروخته شد. به عبارت دیگر به میزان ۸هزار و ۶۱۰میلیارد تومان در بازار سهام تامین مالی شد. بنابراین میتوان گفت در هجدهمین مرحله از حراج اوراق مالی اسلامی دولتی برگزارشده در سال جاری، در مجموع به میزان ۱۰هزار و ۸۹۰میلیارد تومان اوراق مالی اسلامی دولتی توسط بانکها و سایر اشخاص حقیقی و حقوقی خریداری شد که نسبت به هفته گذشته به میزان ۲هزار و ۳۶۰میلیارد تومان کاهش داشته است. با این وجود این میزان بعد از حراج هفدهم، بیشترین میزان فروش هفتگی اوراق از ابتدای سال بوده است.

تصویر حراج اوراق در سال جاری

بررسی آمارهای رسمی درباره حراج اوراق در سال جاری حاوی چند نکته مهم است؛ نخست اینکه این نخستین باری است که فروش اوراق سلف نفتی از طریق مکانیزم حراج صورت گرفته است. احتمالا اگر هم سابقا این تجربه در بورس انرژی وجود داشت، اما در آمار حراج هفتگی گزارش نمیشد.

مورد دوم اینکه تا پیش از این مرحله، دولت در مجموع معادل ۳۲هزار و ۳۵۵میلیارد تومان در قالب حراج اوراق تامین مالی کرده بود؛ بهنحویکه در سه مرحله از حراجهای هفتگی برگزارشده در سال جاری تامین مالی انجام نشد و به عبارت دیگر حراج پوچ اوراق صورت گرفت. بنابراین میتوان گفت در ۶ماه نخست سال دولت به میزان ۴۳هزار و ۲۴۵میلیارد تومان اوراق فروخته است. به عبارت دیگر دولت در نیمه نخست سال توانسته به ۲۲درصد از هدف سالانه تعیینشده خود که ۲۰۰هزار میلیارد تومان است، برسد.

در نهایت اینکه بررسی روند نرخ بازده اوراق در بازار ثانویه از همگرایی این نرخها در پنج ماه اخیر حکایت دارد. این موضوع نشان از تعدیل نسبی انتظارت تورمی در شرایط کنونی دارد. از اینرو با توجه به کاهش انتظارات محققشده و رسیدن نرخ سود اوراق ثانویه (نرخ سود تعادلی) در حدود ۲۰درصد، به نظر میرسد که از اوراق ۲۱درصدی در بازار حراج استقبال شود. بنابراین میتوان گفت که شرایط کنونی، فرصت طلایی برای دولت فراهم آورده است که از طریق اوراق بتواند تامین مالی غیرتورمی خود را انجام دهد.

آنالیز وضعیت پولی اقتصاد

تحلیل شاخصهای وضعیت پولی کشور نشان میدهد در فصل نخست سال جاری در نتیجه استقراض دولت از وجوه تنخواهگردان بانک مرکزی، منابع جدیدی به میزان ۵/ ۵۵هزار میلیارد تومان به سیستم بانکی کشور افزوده شده است. این موضوع سه پیامد به دنبال داشته است. نخست اینکه در چهارماه ابتدایی سال به میزان ۸/ ۱۲درصد به پایه پولی افزوده شود.

مورد دوم اینکه وجود این منابع جدید سبب ایجاد مازاد منابع در بازار بین بانکی شده است؛ بهنحویکه در ۱۳مرحلهای که سیاست پولی اجرا شده، عملیات ریپوی معکوس بهصورت متوالی صورت گرفته است.در نهایت اینکه نرخ سود بازار بین بانکی را در هفتههای گذشته با روند نزولی مواجه کرده بود که البته با اتخاذ سیاست جذب منابع نرخ سود بازار بین بانکی به این موضوع برای سومین بار در سال جدید واکنش نشان داده و در دو هفته اخیر روندی صعوی به خود گرفته است. این موضوع شاهدی بر کاهش منابع در بازار بین بانکی در نتیجه استفاده سیاستگذار از عملیات ریپوی معکوس در هفتههای گذشته است.

تامین مالی دولت قبلی از منابع تنخواهگردان بانک مرکزی در حالی بوده که در سال جاری، صرفا در سه ماه اول، دولت تقریبا از تمام سقف قانونی خود (۵۷هزار میلیارد تومان) برای پوشش هزینهها استفاده کرده است. این سخن به آن معناست که دیگر دولت امکان استفاده از این روش تامین مالی را ندارد و باید به فکر راههای دیگری برای تامین مالی خود باشد. کارشناسان اقتصادی بر این باورند که مهمترین ابزار مدیریت انتظارات تورمی در کشورها، تنظیم نرخ سود سیاستگذاری از طریق عملیات بازار باز است. لازمه این موضوع، انتشار اوراق بدهی از سوی دولت است. در همین راستا در روز نهم شهریورماه، رئیس کل بانک مرکزی در سیویکمین نشست بانکداری اسلامی، تسریع در فروش اوراق را یکی از اولویت مهم دولت دانست. همچنین چندی پیش وزیر اقتصاد دولت سیزدهم در تشریح اولویتهای اصلی دولت درکوتاهمدت بیان کرد که مهار تورم و تامین مالی کسری بودجه از روشهای غیرپولی را از جمله برنامههای خود معرفی کرد.

علاوه بر این آمارهای رسمی حاکی از آن است که در مجموع ۱۸ حراج صورتگرفته در سال جاری تنها در سه حراج، فروش قابل توجهی از اوراق نسبت به هدف تعیینشده سیاستگذار صورت گرفته بود. درحالیکه بعد از حراج سیزدهم که با کمک پذیرهنویسی اوراق به میزان ۷/ ۸هزار میلیارد تومان تامین مالی شده بود در سه هفته بعدی شاهد رکود در این بازار بودیم؛ بهنحویکه کارشناسان اقتصادی درباره رکود اوراق صحبت کرده و نسبت به پیامدهای تورمی این موضوع هشدار داده بودند.

با وجود این در هفته اخیر رونق برای بار دیگر به این بازار روی آورده؛ بهنحویکه در دو هفته اخیر به میزان ۱/ ۲۴هزار میلیارد تومان اوراق به فروش رفته است که نشان از عملکرد خوب دولت دارد. از این رو به نظر میرسد که دولت جدید گزینه غیرتورمی حراج اوراق را برای پوشش کسری بودجه خود فعال کرده است. این در حالی است که دولت قبل سقف میزان برداشت از تنخواه بانک مرکزی را پر کرده است و دیگر امکان استقراض از این محل برای تامین مالی وجود ندارد. کارشناسان اقتصادی بر این باورند که اگر دولت بتواند با همین روند ادامه دهد، احتمالا به استقراض از بانک مرکزی نیازی نداشته باشد.

جزئیات مرحله بیستوپنجم عملیات بازار باز

بانک مرکزی در گزارشی جزئیات جدیدترین مرحله از عملیات بازار باز در سال جاری را منتشر کرد. این مرحله بیستوپنجمین مرحله از انجام عملیات مذکور در سال جاری محسوب میشود. این نهاد پولی و مالی در راستای مدیریت نقدینگی مورد نیاز بازار بینبانکی ریالی، عملیات بازار باز را بهصورت هفتگی اجرا میکند بررسیهای رسمی نشان میدهد که موضع عملیاتی بانکمرکزی در این هفته نیز استمرار جذب نقدینگی بود؛ اما با توجه به وضعیت نقدینگی در بازار بین بانکی ریالی، هیچ یک از بانکها و موسسات اعتباری غیربانکی در این هفته درخواستی برای شرکت در عملیات سیاست پولی در قالب توافق بازخرید معکوس ارسال نکردند. علاوه بر این، هیچ معاملهای که مربوط به سررسید قراردادهای توافق بازخرید معکوس هفته مذکور باشد، در بیستونهمین روز شهریورماه انجام نشد. مورد دیگر اینکه در هفته مذکور، ۶ بانک و موسسات اعتباری از اعتبارگیری قاعدهمند در مجموع به ارزش ۲۶/ ۴۱هزار میلیارد تومان استفاده کردند. در این دوره، مبلغ ۱۷/ ۴۳هزار میلیارد تومان از ریپوی انجامشده در قالب اعتبارگیری قاعدهمند سررسید شد.

مکش ۳۸ هزار میلیاردی از بازار بین بانکی

آمارهای رسمی نشان میدهد از ابتدای سال تا به حال عملیات بازار باز در ۲۵ مرحله انجام شده است؛ بهنحویکه در این بازه زمانی در مجموع موضع بانک مرکزی در۶ هفته سیاست تزریق نقدینگی، در ۱۳هفته جذب نقدینگی و در ۶هفته نیز اقدامی انجام نداده است. این موضوع نشان میدهد بانک مرکزی با توجه به رصد منابع در بازار بین بانکی در هر هفته سیاست خود را انتخاب میکند؛ بهنحویکه در هفتههایی که بانکها با کاهش منابع در بازار بین بانکی روبهرو است، سیاست بانک مرکزی تزریق نقدینگی به وسیله عملیات ریپو و از سوی دیگر در هفتههایی که این بازار با افزایش منابع مواجه است، سیاست این نهاد پولی و مالی در راستای مدیریت نقدینگی، عملیات ریپوی معکوس است.

علاوه بر این، تحلیل آمارهای رسمی نشان میدهد تا روز بیستونه شهریورماه سال ۱۴۰۰ در مجموع ۱۱/ ۲۵هزار میلیارد تومان نقدینگی با نرخ زیر ۲۰درصد از طریق عملیات بازار باز تزریق شده و همچنین به میزان ۷۹/ ۶۲هزار میلیارد تومان منابع از بازار بینبانکی جذب شده است. در مجموع میتوان گفت، بانک مرکزی بهصورت خالص معادل ۶۸/ ۳۷هزار میلیارد تومان جذب منابع تا نیمه اول شهریورماه سال جاری انجام داده است. نکته دیگر اینکه برای دوازدهمین هفته متوالی در سال جاری است که مجموع جذب منابع از مجموع تزریق نقدینگی سبقت گرفته است.

دو شاهد از کفایت منابع در بازار بینبانکی

بررسی تاریخچه این نرخ از ابتدای سال نشان میدهد نرخ مذکور با کاهش پلهای از میزان ۹/ ۱۹درصد در ۱۱ فروردین به میزان ۷۴/ ۱۸درصد در ۲۵ شهریور رسید. مورد دیگر اینکه سومین واکنش بازار بین بانکی به عملیات مکش پولی در چهارمین روز از شهریور ماه سال جاری رخ داد. در نهایت در سه هفته اخیر روند نرخ سود بازار بین بانکی افزایشی بود.

از سوی دیگر بررسی آمارهای رسمی نشان میدهد میزان جذب منابع با کاهش پلهای از سطح ۴/ ۶هزار میلیارد تومان از نیمه دوم خرداد به سطح صفر در دو هفته اخیر رسیده است. همچنین بهرغم اتخاذ سیاست جذب نقدینگی از سوی سیاستگذار پولی با توجه به وضعیت نقدینگی در بازار بین بانکی ریالی، هیچیک از بانکها و موسسات اعتباری غیربانکی در این هفته در عملیات سیاست پولی در قالب توافق بازخرید معکوس مشارکت نکردند. کارشناسان اقتصادی بر این باورند که عملیات ریپوی معکوس در هفتههای اخیر توانسته اثر منابع مازاد بازار بین بانکی را تا حد زیادی بگیرد. شاهد نخست این موضوع عدم مداخله سیاستگذار برای جذب نقدینگی در دو هفته اخیر است و شاهد دیگر، افزایش نرخ سود بازار بین بانکی در سه هفته اخیر است.

ارسال نظر